- Inovações

- Artigos sobre o uso de PCI

- Comercio pela Carteira

Otimização de portfólio com a ajuda de metodo PQM (parte 2)

Suponhamos que o investidor esteja realmente preparado de tomar com nível maior do risco para aumentar lucro esperado da carteira. Deixe o desvio standard de padrão máximo possivel da carteira de lucro é de 2,5%. Tomemos o procedimento de otimização de pesos para encontrar o máximo rendimento da carteira com uma restrição adicional sobre o desvio-padrão (que não deve exceder 2,5%).

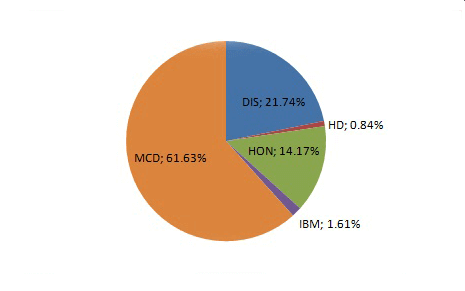

A solução cheva-nos a seguinte composição da carteira Р3: outra vez o peso maior conserva (61.63%) adquirimos ativos MCD. Ao seguinte segundo desminuição de peso temos DIS (21.74%), HON (14.17%), IBM (1.61%) и HD (0.84%).Os ativos QO adquiriram peso nulo e não incorporaram-se em portfólio Р3.

O resultado obtido alterando os pesos para maximizar o retorno da carteira (P3), desde que não exceda o desvio padrão do retorno de 2,5%, fez a taxa mensal de retorno esperada de 0,65% eo rácio de Sharpe0.26.

Tabela 4: Retornos realizados, desvios-padrão e índices de Sharpe dos portfólios P1, P2 e P3

| P1 | Р2 | Р3 | |

| Retorno Médio | 0.49% | 0.24% | 0.40% |

| StDev | 4.25% | 5.73% | 4.51% |

| Sharpe Ratio | 0.11 | 0.04 | 0.09 |

Com a ajuda de ferramentas de gráfico PCI a dinâmica do portfólio P3, está incluída na parte da base tem cinco ativos com pesos correspondentes, como parte da citação - índice Dow Jones Industrial Average index.

Ainda podemos observar a crescente estrutura. Crescimento para todo o período de estudo foi maior do que o portfolio P2, mas flutuações durante as crises parecem mais importantes - uma consequência direta do aumento do risco tolerável.

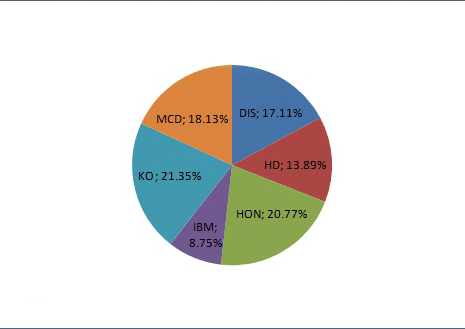

Para completar o imagem também construir um portfólio de investidores que procuram se livrar do risco máximo através da diversificação. Para recorrer a um procedimento de otimização do saldo dos ativos disponíveis e encontrar um valor mínimo do desvio padrão. A carteira resultando P4 é caracterizada pelo seguinte conjunto de pesos:

O diagrama mostra que desta vez o maior peso caiu para o lote de ações KO (21,35%), é precisamente por este activo, temos o menor desvio padrão dos dados originais. Então descendente pesos variaram HON (20,77%), MCD (18,13%), DIS (17,11%), HD (13,89%) e IBM (8,75%). Esta pasta é caracterizada pelo rendimento esperado de 0,45%, um desvio padrão de 1,60% e um índice de Sharpe0.28.

Tabela 5: Retornos realizados, desvios-padrão e índices de Sharpe das carteiras P1, P2, P3 e P4

| P1 | Р2 | Р3 | Р3 | |

| Retorno Médio | 0.46% | 0.52% | 0.65% | 0.45% |

| StDev | 1.74% | 1.72% | 2.50% | 1.60% |

| Sharpe Ratio | 0.26 | 0.30 | 0.26 | 0.28 |

Ferramenta PCI vai ajudar outra vez criar o gráfico do portfólio e avaliar seu comportamento no período investigado de tempo em relação ao índice Dow Jones Industrial Average.

É incrível que comportamento tranquilo podemos observar no portfolio P4. Embora as taxas absolutas de crescimento durante o período total é menor do que para as carteiras existentes, de um intervalo relativamente estreito de variação, podemos dizer que reflectindo pela menor volatilidade, tem as suas vantagens.

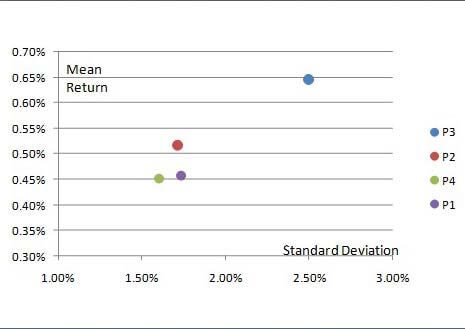

Se retratam as quatro carteiras (P1, P2, P3, P4) nas coordenadas do perfil de risco-lucro, só podemos afirmar que a carteira P2 (taxa máxima Sharpe) é preferível a uma "acidental" portfolio P1, uma vez que a sua localização (acima e para a esquerda) mostra um maior rendimento e um menor desvio padrão.

A escolha entre carteiras P2, P3 e P4 vai depender das preferências individuais e limitações do investidor. Se um investidor está disposto a aceitar um nível relativamente elevado de risco, a sua seleção irá mudar para o portfolio P3 com a mais alta (das opções em consideração) retorno esperado. Se o investidor se compromete a minimizar o risco de sua carteira de escolha pode ser um P4, que tem o menor desvio-padrão (das opções em consideração.) P2 Portfolio poderíamos chamar de uma carteira equilibrada, com melhor retorno rendimento por unidade de risco.

Gráficos, construídos através do método PQM e ferramentas PCI, confirmam visualmente as oportunidades de aplicação dos princípios da teoria contemporânea de portfólios. Com base em estimativas quantitativas de risco, retorno e covariância de vários ativos, encontramos uma variedade de carteiras “bem-sucedidas”, que têm sistematicamente superado o mercado nos últimos anos e, entretanto, têm atendido a inúmeras preferências de investimento. Nossa análise foi baseada em apenas sete ativos (6 ações + índice) da mesma classe de instrumentos financeiros . Os ganhos potenciais da diversificação podem ser consideravelmente aumentados, se adicionarmos outras classes de ativos à análise, o que teria uma correlação menor ou negativa entre si. É difícil até imaginar que tipo de oportunidades você obterá nesse caso para aplicar o método PQM para análise e negociação de mercado.

Veja o começo do artigo "Otimização da estrutura de portfólio através do método PQM (parte 1)"

Artigos Anteriores

- Quarto princípio básico da Teoria de Dow: serviço ao investidor

- Spread de carteira através de futuros contínuos

- Carteira Sharpe– “Três Lideres” - DJIA, S&P500, Nasdaq 100

- Método de Cotação de Carteiras para Análise de Carteiras "Boas" e "Más"

- Optimização da carteira pelo método PQM (parte1)

- Construir e Analisar Carteiras | Método de Cotação de Carteiras (PQM)